Để giúp các bạn kế toán biết cách tính thuế GTGT phát sinh tại doanh nghiệp của mình được nhanh chóng và chính xác, MISA AMIS tổng hợp, chia sẻ đến quý bạn đọc cách tính thuế GTGT theo phương pháp trực tiếp và phương pháp khấu trừ chi tiết và có ví dụ minh họa cụ thể. MISA AMIS hy vọng các bạn dễ nắm bắt và vận dụng được vào hoạt động tại doanh nghiệp mình.

1. Có mấy cách tính thuế giá trị gia tăng?

Hiện nay, thuế GTGT được tính theo hai phương pháp chính là phương pháp khấu trừ và phương pháp trực tiếp. Cụ thể như sau:

Phương pháp khấu trừ thuế

Phương pháp khấu trừ được nhiều doanh nghiệp ưu tiên lựa chọn vì cho phép khấu trừ thuế GTGT đầu vào khi mua hàng hóa, máy móc, nguyên vật liệu,… Đây là lợi thế lớn mà phương pháp tính thuế trực tiếp không có.

Theo quy định tại khoản 1 Điều 12 Thông tư 219/2013/TT-BTC, phương pháp khấu trừ thuế áp dụng đối với doanh nghiệp thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật về kế toán, hóa đơn, chứng từ bao gồm:

- Cơ sở kinh doanh đang hoạt động có doanh thu hàng năm từ bán hàng hóa, cung ứng dịch vụ từ một tỷ đồng trở lên và thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật về kế toán, hóa đơn, chứng từ, trừ hộ, cá nhân kinh doanh nộp thuế theo phương pháp tính trực tiếp hướng dẫn tại Điều 13 Thông tư này;

- Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế, trừ hộ, cá nhân kinh doanh nộp thuế theo phương pháp tính trực tiếp hướng dẫn tại Điều 13 Thông tư này;

- Tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu, khí nộp thuế theo phương pháp khấu

Phương pháp tính trực tiếp trên doanh thu

Phương pháp tính thuế trực tiếp thường được áp dụng cho hộ kinh doanh, cá nhân kinh doanh và doanh nghiệp nhỏ, do cách tính đơn giản, không yêu cầu kê khai, khấu trừ thuế GTGT đầu vào. Tuy nhiên, nhược điểm lớn của phương pháp này là doanh nghiệp không thể khấu trừ thuế GTGT đã trả khi mua hàng hóa, nguyên vật liệu, dẫn đến chi phí thực tế có thể cao hơn so với phương pháp khấu trừ.

Căn cứ theo điểm a khoản 2 Điều 13 Thông tư 219/2013/TT-BTC, đối tượng áp dụng phương pháp trực tiếp bao gồm:

- Doanh nghiệp, hợp tác xã đang hoạt động có doanh thu hàng năm dưới mức ngưỡng doanh thu một tỷ đồng, trừ trường hợp đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế quy định tại khoản 3 Điều 12 Thông tư này;

- Doanh nghiệp, hợp tác xã mới thành lập, trừ trường hợp đăng ký tự nguyện theo hướng dẫn tại khoản 3 Điều 12 Thông tư này;

- Tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam không theo Luật Đầu tư và các tổ chức khác không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ theo quy định của pháp luật, trừ các tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu khí;

- Tổ chức kinh tế khác không phải là doanh nghiệp, hợp tác xã, trừ trường hợp đăng ký nộp thuế theo phương pháp khấu trừ.

2. Hướng dẫn cách tính thuế GTGT theo phương pháp khấu trừ

Căn cứ theo Điều 12, Thông tư 219/2013/TT-BTC quy định: Công thức tính thuế GTGT phải nộp theo phương pháp khấu trừ cụ thể như sau:

| Số thuế GTGT phải nộp | = | Số thuế GTGT đầu ra | – | Số thuế GTGT đầu vào được khấu trừ |

Trong đó:

a) Số thuế GTGT đầu ra bằng tổng số thuế GTGT của hàng hóa, dịch vụ bán ra ghi trên hóa đơn GTGT.

| Thuế GTGT của hàng hóa, dịch vụ bán ra ghi trên hoá đơn GTGT | = | Giá tính thuế của hàng hoá, dịch vụ chịu thuế bán ra | x | Thuế suất thuế GTGT của hàng hoá, dịch vụ đó |

Trường hợp sử dụng chứng từ ghi giá thanh toán là giá đã có thuế GTGT thì thuế GTGT đầu ra được xác định bằng giá thanh toán trừ (-) giá tính thuế:

| Giá chưa có thuế GTGT = | Giá thanh toán |

| 1 + Thuế suất của hàng hóa, dịch vụ (%) |

Cơ sở kinh doanh thuộc đối tượng tính thuế theo phương pháp khấu trừ thuế khi bán hàng hóa, dịch vụ phải tính và nộp thuế GTGT của hàng hóa, dịch vụ bán ra. Khi lập hóa đơn bán hàng hóa, dịch vụ, cơ sở kinh doanh phải ghi rõ giá bán chưa có thuế, thuế GTGT và tổng số tiền người mua phải thanh toán. Trường hợp hóa đơn chỉ ghi giá thanh toán (trừ trường hợp được phép dùng chứng từ đặc thù), không ghi giá chưa có thuế và thuế GTGT thì thuế GTGT của hàng hóa, dịch vụ bán ra phải tính trên giá thanh toán ghi trên hóa đơn, chứng từ.

Ví dụ : Doanh nghiệp B bán tivi giá bán chưa có thuế GTGT đối với tivi X là: 11.000.000 đồng/chiếc; thuế GTGT ở mức 10% (bằng 1.100.000 đồng/chiếc). Nếu hóa đơn doanh nghiệp lập chỉ ghi giá bán là 12.100.000 đồng/chiếc thì thuế GTGT tính trên doanh số bán được xác định bằng: 12.100.000 đồng/chiếc x 10% = 1.210.000 đồng/chiếc thay vì tính trên giá chưa có thuế là 11.000.000 đồng/chiếc.

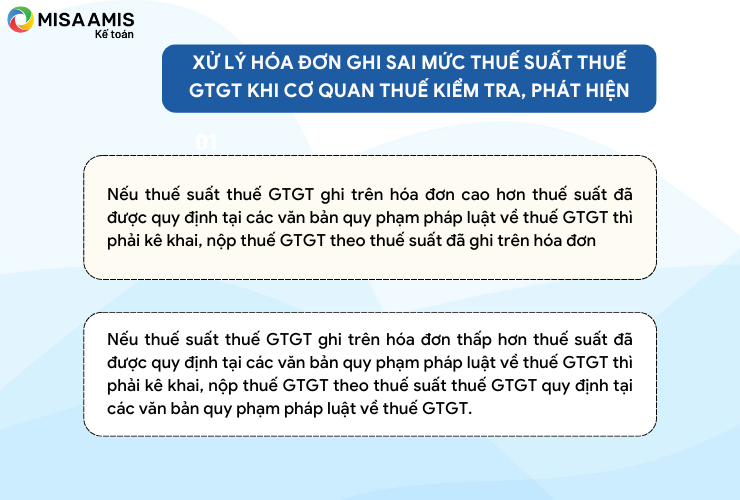

Lưu ý: Trường hợp hóa đơn ghi sai mức thuế suất thuế GTGT mà cơ sở kinh doanh chưa tự điều chỉnh, cơ quan thuế kiểm tra, phát hiện thì xử lý như sau:

b) Số thuế GTGT đầu vào được khấu trừ:

Số thuế GTGT đầu vào được khấu trừ bằng tổng số thuế GTGT ghi trên hóa đơn giá trị gia tăng mua hàng hóa, dịch vụ (bao gồm cả tài sản cố định) dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT, số thuế GTGT ghi trên chứng từ nộp thuế của hàng hóa nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài theo hướng dẫn của Bộ Tài chính áp dụng đối với các tổ chức nước ngoài không có tư cách pháp nhân Việt Nam và cá nhân nước ngoài kinh doanh hoặc có thu nhập phát sinh tại Việt Nam.

Đối với hàng hóa, dịch vụ mua vào là loại được dùng chứng từ đặc thù ghi giá thanh toán là giá đã có thuế GTGT thì cơ sở được căn cứ vào giá đã có thuế và phương pháp tính để xác định giá chưa có thuế và thuế GTGT đầu vào. Số thuế GTGT đầu vào được khấu trừ được xác định theo nguyên tắc, điều kiện khấu trừ thuế GTGT quy định.

| Giá chưa thuế GTGT | = | Giá thanh toán |

| 1 + thuế suất của hàng hoá, dịch vụ (%) |

3. Cách tính thuế GTGT phải nộp theo phương pháp trực tiếp trên doanh thu

Căn cứ theo khoản 2 Điều 13 Thông tư 219/2013/TT-BTC quy định cách tính thuế GTGT phải nộp theo phương pháp trực tiếp trên doanh thu, cụ thể như sau:

| Số thuế GTGT phải nộp | = | Doanh thu | X | Tỷ lệ % |

Trong đó:

– Doanh thu để tính thuế GTGT: là tổng số tiền bán hàng hóa, dịch vụ thực tế ghi trên hóa đơn bán hàng đối với hàng hóa, dịch vụ chịu thuế GTGT bao gồm cả các khoản phụ thu, phí thu thêm mà doanh nghiệp được hưởng.

*Chú ý:

+ Trường hợp doanh nghiệp có doanh thu bán hàng hóa, cung ứng dịch vụ thuộc đối tượng không chịu thuế GTGT và doanh thu hàng hóa, dịch vụ xuất khẩu thì không áp dụng tỷ lệ (%) trên.

+ Doanh nghiệp nhiều ngành nghề có mức tỷ lệ khác nhau phải khai thuế GTGT theo từng nhóm ngành nghề tương ứng với các mức tỷ lệ theo quy định. Nếu không xác định được doanh thu theo từng nhóm ngành nghề hoặc trong một hợp đồng kinh doanh trọn gói bao gồm các hoạt động tại nhiều nhóm tỷ lệ khác nhau mà không tách được thì sẽ áp dụng mức tỷ lệ cao nhất của nhóm ngành nghề mà cơ sở sản xuất, kinh doanh.

Ví dụ 1: Doanh nghiệp A kê khai nộp thuế GTGT theo phương pháp trực tiếp. Công ty có doanh thu phát sinh từ hoạt động bán phần mềm máy tính là 60.000.000đ và dịch vụ tư vấn bán hàng online là 20.000.000đ ? Công ty không phải nộp thuế GTGT theo tỷ lệ (%) trên doanh thu từ hoạt động bán phần mềm máy tính: 60.000.000 (do phần mềm máy tính thuộc đối tượng không chịu thuế GTGT), mà doanh nghiệp chỉ phải kê khai, nộp thuế GTGT theo tỷ lệ 5% tính trên doanh thu từ dịch vụ tư vấn bán hàng online, số tiền phải nộp là 20.000.000đ x 5% = 1.000.000đ

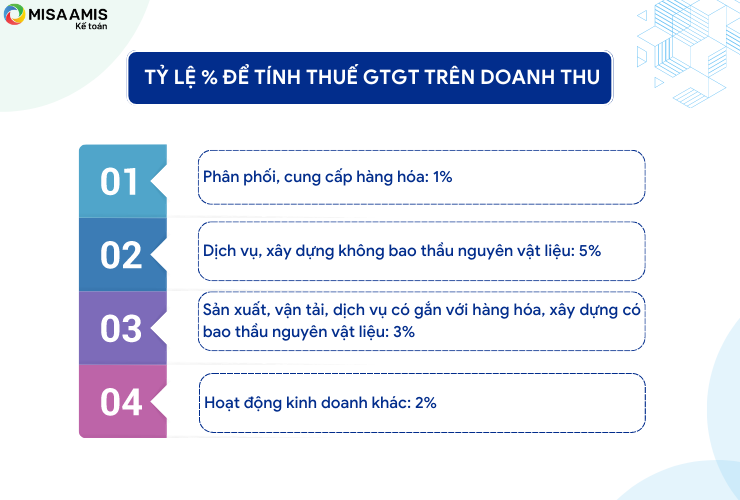

– Tỷ lệ % để tính thuế GTGT trên doanh thu như sau:

-

Hình 3: Tỷ lệ % để tính thuế GTGT trên doanh thu

Chi tiết:

+ Phân phối, cung cấp hàng hóa: 1%;

+ Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%;

+ Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 3%;

+ Hoạt động kinh doanh khác: 2%.

*Lưu ý:

– Các bạn có thể xem chi tiết về tỷ lệ % đối với từng ngành nghề trên (tải về phụ lục tỷ lệ từng ngành nghề tại đây)

– Sau khi các bạn đã tính được số thuế GTGT phải nộp thì các bạn cần tiến hàng kê khai thuế và nộp thuế theo quy định.

4. Bài tập ví dụ về cách tính thuế giá trị gia tăng

Ví dụ 2: Doanh nghiệp C sản xuất kinh doanh hàng chịu thuế 10% và không chịu thuế có phát sinh hoá đơn đầu vào như sau:

– Hoá đơn mặt hàng A giá chưa thuế là 100.000.000đ, thuế GTGT 10.000.000đ dùng cho SXKD chịu thuế.

– Hoá đơn mặt hàng B giá chưa thuế là 50.000.000đ, thuế GTGT 5.000.000đ, dùng cho SXKD không chịu thuế

– Hoá đơn mặt hàng C giá chưa thuế là 10.000.000đ, thuế GTGT 1.000.000đ, dùng chung cho cả chịu thuế và không chịu thuế.

–> Do đó, số thuế GTGT đầu vào được khấu trừ sẽ được xác định như sau:

| Hoá đơn mặt hàng A | – giá chưa thuế là 100.000.000đ

– thuế GTGT 10.000.000đ |

➡ | dùng cho SXKD chịu thuế | ➡ | Sẽ được khấu trừ toàn bộ 10.000.000đ |

| Hoá đơn mặt hàng B | – giá chưa thuế là 50.000.000đ

– thuế GTGT 5.000.000đ |

➡ | dùng cho SXKD không chịu thuế | ➡ | Không được khấu trừ |

| Hoá đơn mặt hàng C | – giá chưa thuế là 10.000.000đ

– thuế GTGT 1.000.000đ |

➡ | dùng chung cho cả chịu thuế và không chịu thuế | ➡ | Hoá đơn này phải phân bổ |

Hoá đơn mặt hàng C: Hoá đơn này phải phân bổ (vì dùng chung cho cả Chịu thuế và Không chịu thuế), cụ thể như sau:

Thuế GTGT được khấu trừ sẽ tính theo tỷ lệ (%) giữa doanh thu chịu thuế GTGT và doanh thu không chịu thuế so với tổng doanh thu của hàng hóa, dịch vụ bán ra.

Tổng Doanh thu trong kỳ là 200.000.000đ

(Trong đó: Doanh thu chịu thuế 10% là: 150.000.000 (Chiếm 75%), Thuế GTGT đầu ra là 15.000.000đ

Doanh thu không chịu thuế: 50.000.000đ (Chiếm 25%)

–> Vì vậy, số thuế GTGT được khấu trừ của Hoá đơn mặt hàng C là :

Tiền thuế GTGT được khấu trừ = 1.000.000đ x 75% = 750.000đ

Như vậy, tổng cộng số thuế GTGT được khấu trừ là: 10.000.000 + 750.000 = 10.750.000đ.

Số thuế GTGT phải nộp = Số thuế GTGT đầu ra – Số thuế GTGT đầu vào được khấu trừ

= 15.000.000 – 10.750.000 = 4.250.000đ

*Lưu ý:

– Số thuế GTGT đầu vào được khấu trừ được xác định theo nguyên tắc, điều kiện khấu trừ thuế GTGT quy định tại Điều 14, Điều 15, Điều 16 và Điều 17 Thông tư 219/2013/TT-BTC.

– Trường hợp hóa đơn ghi sai mức thuế suất thuế GTGT mà các cơ sở kinh doanh chưa tự điều chỉnh, cơ quan thuế kiểm tra, phát hiện thì xử lý như sau:

+ Đối với cơ sở kinh doanh mua vào hàng hóa, dịch vụ:

| Nếu thuế suất thuế GTGT ghi trên hóa đơn mua vào cao hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT | ➡ | khấu trừ thuế đầu vào theo thuế suất quy định tại các văn bản quy phạm pháp luật về thuế GTGT.

Trường hợp xác định được bên bán đã kê khai, nộp thuế theo đúng thuế suất ghi trên hóa đơn thì được khấu trừ thuế đầu vào theo thuế suất ghi trên hóa đơn nhưng phải có xác nhận của cơ quan thuế trực tiếp quản lý người bán |

| Nếu thuế suất thuế GTGT ghi trên hóa đơn thấp hơn thuế suất quy định tại các văn bản quy phạm pháp luật về thuế GTGT | ➡ | khấu trừ thuế đầu vào theo thuế suất ghi trên hóa đơn |

+ Đối với cơ sở kinh doanh bán ra hàng hóa, dịch vụ:

| Cơ sở kinh doanh khi nhập khẩu hàng hóa đã khai, nộp thuế GTGT ở khâu nhập khẩu, khi bán cho người tiêu dùng đã lập hóa đơn ghi thuế suất thuế GTGT trên hóa đơn GTGT bán ra đúng bằng với mức thuế suất thuế GTGT đã khai, nộp thuế ở khâu nhập khẩu nhưng mức thuế suất thuế GTGT đã khai (ở khâu nhập khẩu và khâu bán ra nội địa) thấp hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT và cơ sở kinh doanh không thể thu thêm được tiền của khách hàng | ➡ | Số tiền đã thu của khách hàng theo hóa đơn GTGT được xác định là giá đã có thuế GTGT theo thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT để làm cơ sở xác định đúng số thuế GTGT phải nộp và xác định doanh thu tính thuế TNDN |

Sau khi các bạn đã tính được số thuế GTGT phải nộp các bạn cần tiến hành kê khai thuế và nộp thuế theo quy định.

5. Những lưu ý khi tính thuế giá trị gia tăng

Thuế giá trị gia tăng (GTGT) là loại thuế gián thu áp dụng phổ biến ở Việt Nam, ảnh hưởng trực tiếp đến hoạt động tài chính của doanh nghiệp. Dưới đây là những lưu ý quan trọng khi tính thuế GTGT để đảm bảo tuân thủ quy định pháp luật và tối ưu hóa dòng tiền doanh nghiệp:

- Lựa chọn phương pháp tính thuế phù hợp: Doanh nghiệp có thể áp dụng phương pháp khấu trừ hoặc phương pháp trực tiếp khi tính thuế GTGT. Phương pháp khấu trừ cho phép trừ thuế GTGT đầu vào khỏi thuế đầu ra, giúp giảm số thuế phải nộp nếu có hóa đơn hợp lệ. Trong khi đó, phương pháp trực tiếp tính thuế theo tỷ lệ phần trăm trên doanh thu, đơn giản hơn nhưng không được khấu trừ thuế đầu vào. Việc chọn sai phương pháp có thể ảnh hưởng đến dòng tiền và chi phí thuế của doanh nghiệp.

- Kiểm tra tính hợp lệ của hóa đơn GTGT: Hóa đơn GTGT hợp lệ phải có đầy đủ thông tin như mã số thuế, tên doanh nghiệp, nội dung hàng hóa, số tiền thuế… Ngoài ra, thanh toán không dùng tiền mặt là bắt buộc đối với hóa đơn từ 20 triệu đồng trở lên nếu muốn được khấu trừ thuế. Nếu sử dụng hóa đơn không hợp lệ hoặc hóa đơn khống, doanh nghiệp có thể bị truy thu thuế và xử phạt hành chính. Do đó, cần kiểm soát chặt chẽ việc phát hành và lưu trữ hóa đơn GTGT.

- Xác định đúng mức thuế suất: Thuế GTGT có ba mức thuế suất phổ biến: 0%, 5% và 10%, tùy vào loại hàng hóa, dịch vụ. Xuất khẩu hàng hóa, dịch vụ vận tải quốc tế thường áp dụng thuế suất 0%, trong khi nước sạch, dược phẩm, nông sản chưa chế biến chịu thuế 5%. Hầu hết hàng hóa và dịch vụ còn lại áp dụng mức thuế 10%. Xác định sai thuế suất có thể khiến doanh nghiệp bị truy thu thuế hoặc tính giá bán không hợp lý, ảnh hưởng đến lợi nhuận.

- Kê khai và nộp thuế đúng hạn: Doanh nghiệp có thể kê khai thuế GTGT theo tháng hoặc theo quý tùy vào doanh thu. Nếu doanh thu từ 50 tỷ đồng/năm trở lên, doanh nghiệp phải kê khai theo tháng, còn doanh thu dưới mức này có thể kê khai theo quý. Hạn nộp tờ khai là ngày 20 của tháng tiếp theo đối với kê khai tháng và ngày 30 của tháng đầu quý tiếp theo đối với kê khai quý. Nếu nộp chậm, doanh nghiệp sẽ bị phạt lãi suất 0.03%/ngày trên số thuế chưa nộp.

- Cập nhật chính sách thuế mới nhất: Chính sách thuế GTGT thường xuyên thay đổi, ảnh hưởng đến nghĩa vụ thuế của doanh nghiệp. Một số chính sách giảm thuế tạm thời có thể được áp dụng để hỗ trợ doanh nghiệp trong từng giai đoạn. Nếu không cập nhật kịp thời, doanh nghiệp có thể nộp thừa thuế hoặc kê khai sai, dẫn đến bị truy thu. Do đó, nên theo dõi thông tin từ Tổng cục Thuế, cục thuế địa phương hoặc sử dụng phần mềm kế toán để hạn chế sai sót.

Kết luận

Trên đây là toàn bộ nội dung “Hướng dẫn cách tính thuế GTGT theo phương pháp trực tiếp và phương pháp khấu trừ” được MISA AMIS chia sẻ gửi đến quý bạn đọc. Mong rằng bài viết sẽ giúp ích và hỗ trợ cho công việc của các bạn trong doanh nghiệp, đặc biệt là trong việc tính thuế GTGT được đúng, đủ, chính xác.

Đối với người làm kế toán, sự hỗ trợ của phần mềm kế toán trong công việc hàng ngày là vô cùng hữu ích. Đặc biệt, phần mềm kế toán online MISA AMIS với đầy đủ các tính năng từ phân tích tài chính, quỹ, ngân hàng đến mua bán hàng, quản lý hóa đơn, hợp đồng …. và nhất là tính năng về thuế sẽ là lựa chọn hoàn hảo cho kế toán viên. Tính năng về thuế tạo ra sự đơn giản, chính xác và hiệu quả trong nghiệp vụ quản lý thuế của doanh nghiệp, các tính năng như:

- Tự động lập tờ khai theo mẫu biểu mới nhất

- Tự động khấu trừ thuế

- Nộp tờ khai trực tiếp cho cơ quan thuế từ phần mềm

- Tự động quyết toán thuế TNDN hàng năm

là những tính năng cần thiết và sẽ hỗ trợ tối đa cho kế toán viên trong quá trình thực hiện nghiệp vụ kế toán về thuế. Anh/chị kế toán viên quan tâm tìm hiểu và trải nghiệm bản demo phần mềm kế toán online MISA AMIS có thể đăng ký:

Tổng hợp: Người yêu kế toán

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/