Thặng dư vốn cổ phần là một khái niệm quan trọng trong quản lý tài chính của doanh nghiệp, đặc biệt là trong quá trình phát hành cổ phiếu. Nó phản ánh sự chênh lệch giữa giá phát hành cổ phiếu và mệnh giá cổ phiếu. Việc hiểu rõ về thặng dư vốn cổ phần sẽ giúp doanh nghiệp quản lý nguồn vốn hiệu quả, tối ưu hóa chiến lược tài chính và tuân thủ các quy định tài chính hiện hành. Hãy cùng MISA AMIS tìm hiểu chi tiết về khái niệm này, cách tính thặng dư và các quy định cần lưu ý.

1. Thặng dư là gì?

Thặng dư là số tiền hoặc giá trị dư thừa thu được từ các hoạt động tài chính, khi doanh thu hoặc giá trị thu được vượt qua chi phí hoặc giá trị chi tiêu. Trong bối cảnh doanh nghiệp, thặng dư có thể được hiểu là khoản chênh lệch giữa giá trị thu được từ các hoạt động kinh doanh (doanh thu, lợi nhuận) và các chi phí phát sinh (chi phí sản xuất, chi phí bán hàng, chi phí quản lý, v.v.).

Thặng dư có thể bao gồm:

- Thặng dư vốn cổ phần: Khoản tiền thu được từ việc phát hành cổ phiếu với giá cao hơn mệnh giá của cổ phiếu.

- Thặng dư lợi nhuận: Số lợi nhuận doanh nghiệp kiếm được sau khi trừ đi tất cả chi phí hoạt động, chi phí sản xuất, và thuế.

Trong các nền kinh tế, thặng dư còn có thể được sử dụng để chỉ sự dư thừa tài chính sau khi đã chi trả tất cả các chi phí

2. Thặng dư vốn cổ phần là gì?

Thặng dư vốn cổ phần (Capital Surplus) là khoản chênh lệch giữa giá phát hành cổ phiếu và mệnh giá cổ phiếu. Đây là một phần quan trọng trong quản lý tài chính của doanh nghiệp, giúp công ty huy động vốn mà không làm tăng số lượng cổ phiếu, từ đó tăng cường vốn chủ sở hữu.

Theo Thông tư 200/2014/TT-BTC, thặng dư vốn cổ phần (TDVCP) có thể bao gồm:

- Chênh lệch giữa giá phát hành cổ phiếu và mệnh giá cổ phiếu.

- Chênh lệch giữa giá mua lại cổ phiếu quỹ và giá tái phát hành cổ phiếu quỹ.

Tuy nhiên, cách hiểu phổ biến và đơn giản nhất về thặng dư vốn cổ phần là phần chênh lệch giữa giá phát hành và mệnh giá cổ phiếu. Khoản này sẽ được ghi nhận vào phần nguồn vốn chủ sở hữu trong bảng cân đối kế toán của doanh nghiệp

Hoạt động chào bán cổ phiếu không thuộc hoạt động kinh doanh, nên thặng dư vốn cổ phần không hạch toán vào thu nhập của doanh nghiệp mà ghi vào tài khoản 4112 – Thặng dư vốn cổ phần. Số dư này sẽ được trình bày tại chỉ tiêu Mã số 412 trong Báo cáo tài chính. Do không phải thu nhập từ kinh doanh, thặng dư vốn cổ phần không bị tính thuế thu nhập doanh nghiệp và thuế giá trị gia tăng.

>>> Đọc thêm: Hướng dẫn cách tính thuế thu nhập doanh nghiệp mới nhất

3. Ý nghĩa của thặng dư vốn cổ phần

Thặng dư vốn cổ phần là một yếu tố quan trọng giúp doanh nghiệp củng cố nguồn lực tài chính và hỗ trợ các hoạt động phát triển. Bên cạnh vai trò như một nguồn vốn bổ sung, TDVCP còn mang đến nhiều cơ hội đầu tư, mở rộng kinh doanh và đem lại lợi ích cho cổ đông, từ đó góp phần gia tăng giá trị cho doanh nghiệp.

- Nguồn vốn bổ sung cho doanh nghiệp: Thặng dư vốn cổ phần được xem là nguồn tài chính bổ sung quan trọng mà doanh nghiệp có thể sử dụng linh hoạt để đáp ứng nhu cầu tài chính mà không cần phải phát hành thêm cổ phiếu mới. Điều này có ý nghĩa đặc biệt trong các tình huống doanh nghiệp cần nhanh chóng huy động vốn cho các hoạt động sản xuất kinh doanh nhưng không muốn ảnh hưởng đến tỷ lệ sở hữu của các cổ đông hiện hữu. TDVCP giúp doanh nghiệp duy trì nguồn vốn ổn định, tăng cường khả năng thanh khoản và giảm bớt sự phụ thuộc vào các nguồn vốn vay bên ngoài, từ đó giúp giảm áp lực lãi suất và chi phí tài chính.

- Sử dụng để đầu tư và mở rộng kinh doanh: Một trong những mục đích lớn nhất của TDVCP là phục vụ cho các hoạt động đầu tư, mở rộng quy mô sản xuất kinh doanh, hoặc nâng cấp cơ sở hạ tầng. TDVCP có thể được sử dụng cho các dự án chiến lược dài hạn, chẳng hạn như mở rộng dây chuyền sản xuất, cải tiến công nghệ, hoặc đầu tư vào các lĩnh vực kinh doanh mới. Việc sử dụng nguồn vốn này để mở rộng hoạt động kinh doanh không chỉ giúp tăng cường doanh thu và lợi nhuận trong tương lai mà còn góp phần cải thiện vị thế cạnh tranh của doanh nghiệp trên thị trường.

- Chia cho cổ đông dưới dạng cổ tức hoặc lợi nhuận: Thặng dư vốn cổ phần cũng có thể được phân bổ cho các cổ đông dưới hình thức cổ tức hoặc lợi nhuận. Điều này không chỉ mang lại lợi ích tài chính trực tiếp cho các cổ đông mà còn giúp tăng cường lòng tin, khuyến khích các cổ đông tiếp tục đầu tư vào doanh nghiệp và thu hút thêm các nhà đầu tư tiềm năng. Chính sách chia cổ tức từ TDVCP thể hiện cam kết của doanh nghiệp trong việc đem lại giá trị cho cổ đông, từ đó xây dựng hình ảnh uy tín và ổn định trên thị trường tài chính. Việc chia lợi nhuận từ TDVCP còn giúp tăng cường thanh khoản cổ phiếu của doanh nghiệp, làm tăng khả năng giao dịch và giá trị của cổ phiếu trên thị trường.

- Tăng cường sự ổn định tài chính: Thặng dư vốn cổ phần giúp củng cố nền tảng tài chính của doanh nghiệp, tạo ra một quỹ dự trữ tài chính vững mạnh để ứng phó với các biến động thị trường và rủi ro kinh tế. Sự ổn định này giúp doanh nghiệp giảm thiểu các khoản chi phí tài chính không cần thiết và duy trì sự phát triển ổn định trong dài hạn.

- Nâng cao khả năng thu hút đầu tư: Việc duy trì và sử dụng hiệu quả thặng dư vốn cổ phần không chỉ giúp doanh nghiệp phát triển mà còn tạo niềm tin mạnh mẽ đối với các nhà đầu tư tiềm năng. Các nhà đầu tư sẽ đánh giá cao khả năng huy động vốn và chiến lược tài chính bền vững của doanh nghiệp, từ đó gia tăng khả năng thu hút vốn đầu tư, nâng cao giá trị doanh nghiệp và mở rộng cơ hội kinh doanh.

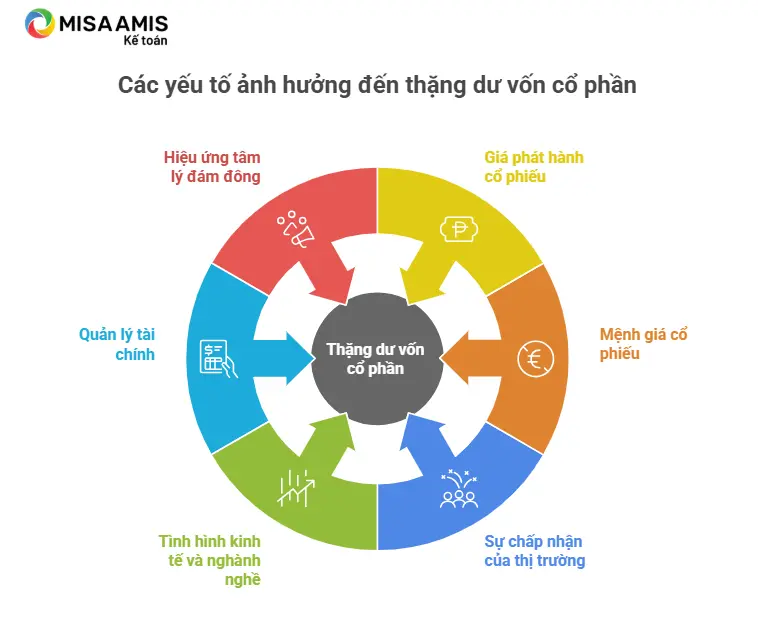

4. Những yếu tố gây ảnh hưởng đến thặng dư vốn cổ phần

Thặng dư vốn cổ phần của doanh nghiệp phản ánh sự chênh lệch giữa giá trị thực tế của cổ phiếu và mệnh giá ban đầu. Do đó, nó chịu ảnh hưởng và phụ thuộc nhiều vào các yếu tố tác động trực tiếp đến giá cổ phiếu trên thị trường. Cụ thể:

- Giá phát hành cổ phiếu: Đây là yếu tố quan trọng nhất quyết định thặng dư vốn cổ phần. Nếu giá phát hành cổ phiếu cao hơn mệnh giá, phần chênh lệch sẽ tạo ra thặng dư. Ngược lại, nếu giá phát hành thấp hơn mệnh giá, doanh nghiệp sẽ không tạo ra thặng dư hoặc có thể tạo ra thâm hụt.

- Mệnh giá cổ phiếu: Mệnh giá cổ phiếu ảnh hưởng trực tiếp đến mức thặng dư vốn cổ phần. Mệnh giá thấp kết hợp với giá phát hành cao sẽ tạo ra thặng dư lớn, giúp doanh nghiệp huy động thêm vốn mà không làm tăng tỷ lệ sở hữu của cổ đông hiện hữu.

- Sự chấp nhận của thị trường: Thị trường tài chính và sự quan tâm của nhà đầu tư đến giá cổ phiếu có thể ảnh hưởng mạnh mẽ đến việc phát hành cổ phiếu. Nếu thị trường thuận lợi, giá phát hành có thể cao hơn mệnh giá, từ đó tạo ra thặng dư vốn cổ phần.

- Tình hình kinh tế và ngành nghề: Tình hình kinh tế và sự phát triển của ngành nghề cũng tác động mạnh đến giá cổ phiếu. Trong thời kỳ kinh tế ổn định hoặc tăng trưởng, giá cổ phiếu có xu hướng tăng cao, giúp tạo ra thặng dư vốn cổ phần.

- Công tác quản lý tài chính và chiến lược phát hành cổ phiếu: Các chiến lược tài chính của doanh nghiệp, bao gồm việc xác định giá phát hành và thời điểm phát hành cổ phiếu, sẽ ảnh hưởng trực tiếp đến mức độ thành công của việc phát hành cổ phiếu, từ đó quyết định mức thặng dư vốn cổ phần doanh nghiệp có thể tạo ra.

- Hiệu ứng tâm lý đám đông: Tâm lý đám đông đóng vai trò quan trọng trong sự biến động giá cổ phiếu. Các hiệu ứng như FOMO (sợ bỏ lỡ cơ hội) và FUD (sợ hãi, nghi ngờ) có thể khiến nhà đầu tư đổ xô mua hoặc bán cổ phiếu không theo lý trí, dẫn đến sự biến động giá mạnh. Ngoài ra, các tin tức tiêu cực hoặc thông tin không chính xác từ truyền thông, đặc biệt về các vấn đề pháp lý hay quản trị doanh nghiệp, dễ dàng ảnh hưởng đến quyết định đầu tư của nhà đầu tư, gây ảnh hưởng đến giá cổ phiếu.

5. Quy định về thặng dư vốn cổ phần

Hiện nay, pháp luật Việt Nam đã cập nhật và bổ sung các quy định liên quan đến thặng dư vốn cổ phần nhằm đảm bảo doanh nghiệp kinh doanh hợp pháp tuân thủ đúng quy trình. Dưới đây là các quy định mà nhà đầu tư và doanh nghiệp cần chú ý:

- Quy định về thuế: Theo quy định hiện hành, thặng dư vốn cổ phần không phải chịu thuế như thu nhập từ hoạt động kinh doanh, mà là khoản thu từ phát hành cổ phiếu. Điều này giúp doanh nghiệp giữ lại toàn bộ thặng dư, tối ưu hóa nguồn vốn tự có, khuyến khích phát hành cổ phiếu để tăng cường phát triển kinh doanh.

- Hạch toán thặng dư vốn: Thặng dư vốn cổ phần không được coi là thu nhập và không được hạch toán vào thu nhập của doanh nghiệp. Thay vào đó, nó được ghi nhận vào mục TDVCP trong phần nguồn vốn chủ sở hữu trên bảng cân đối kế toán. Điều này giúp phân biệt rõ ràng giữa nguồn thu nhập từ hoạt động kinh doanh và thu nhập từ hoạt động tài chính.

- Xử lý chênh lệch giảm: Nếu giá cổ phiếu phát hành thấp hơn mệnh giá, doanh nghiệp có thể sử dụng thặng dư vốn cổ phần để bù lỗ. Nếu TDVCP không đủ, doanh nghiệp sẽ phải sử dụng nguồn vốn khác hoặc có thể đối mặt với tình trạng thua lỗ. Đây là một biện pháp giúp duy trì hoạt động ổn định khi thị trường gặp khó khăn.

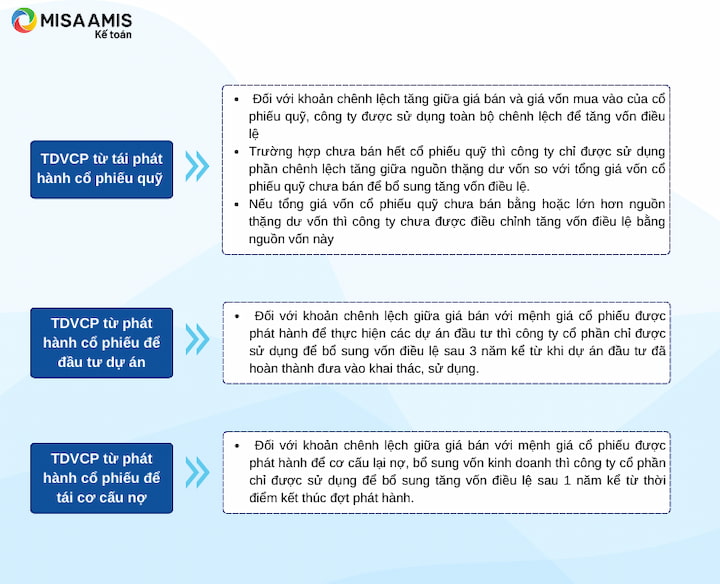

- Điều chỉnh tăng vốn điều lệ từ thặng dư vốn cổ phần: Doanh nghiệp có thể sử dụng thặng dư vốn cổ phần để điều chỉnh và tăng vốn điều lệ. Các mục đích điều chỉnh có thể bao gồm:

- Phát hành cổ phiếu hoặc tăng vốn cho các dự án dài hạn.

- Đầu tư vào hoạt động kinh doanh chính, giúp duy trì sự phát triển bền vững và nâng cao khả năng cạnh tranh.

- Quy định về công khai thông tin: Doanh nghiệp phải công khai thông tin về việc phát hành cổ phiếu và sử dụng thặng dư vốn cổ phần trong các báo cáo tài chính hàng năm, nhằm đảm bảo tính minh bạch và tuân thủ các quy định pháp lý. Điều này giúp các cổ đông và nhà đầu tư có cái nhìn rõ ràng về chiến lược tài chính và tình hình hoạt động của doanh nghiệp.

- Quy định về tỷ lệ phát hành cổ phiếu và sử dụng thặng dư: Doanh nghiệp phải tuân thủ các quy định về tỷ lệ phát hành cổ phiếu và cách thức sử dụng thặng dư vốn cổ phần để đảm bảo tính hợp lý và minh bạch trong quá trình phát hành, tránh lạm dụng nguồn vốn này. Các quy định này cũng giúp duy trì tỷ lệ sở hữu hợp lý giữa các cổ đông.

6. Cách tính thặng dư vốn cổ phần

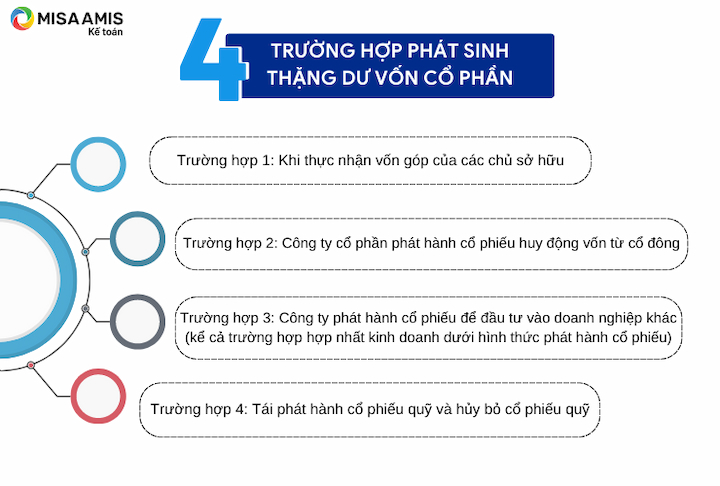

Như đã trình bày ở trên, thặng dư vốn cổ phần chủ yếu hình thành từ chênh lệch giữa giá phát hành và mệnh giá cổ phiếu, tuy nhiên, thặng dư vốn cổ phần còn phát sinh từ nhiều trường hợp (TH) khác. Với mỗi trường hợp sẽ có cách xác định khác nhau. Cụ thể các trường hợp như sau:

TH1: Khi thực nhận vốn góp của các chủ sở hữu

|

Thặng dư vốn cổ phần |

= | Giá trị tài sản, nợ phải trả được chuyển thành vốn | – |

Giá trị phần vốn được tính là vốn góp của chủ sở hữu |

Trong đó:

– Giá trị tài sản, nợ phải trả được chuyển thành vốn được xác định theo giá trị hợp lý tại thời điểm góp vốn.

– Giá trị phần vốn được tính là vốn góp của chủ sở hữu do các bên tham gia góp vốn tự thỏa thuận

>> Xem thêm: các phương thức huy động vốn cho doanh nghiệp, ưu và nhược điểm

Theo đó, nếu giá trị tài sản, nợ phải trả được chuyển thành vốn lớn hơn giá trị phần vốn được tính là vốn góp chủ sở hữu, sẽ ghi có vào tài khoản thặng dư vốn cổ phần, làm tăng vốn chủ sở hữu. Ngược lại, nếu tài sản, nợ phải trả được chuyển thành vốn nhỏ hơn giá trị phần vốn được tính là vốn góp chủ sở hữu, sẽ ghi nợ vào tài khoản thặng dư vốn cổ phần, làm giảm vốn chủ sở hữu.

TH2: Công ty cổ phần phát hành cổ phiếu huy động vốn từ cổ đông

| Thặng dư vốn cổ phần | = | (Giá phát hành cổ phiếu | – | Mệnh giá cổ phiếu) | x | Số lượng cổ phiếu phát hành |

Trong đó:

– Mệnh giá: hay còn gọi là giá trị danh nghĩa là giá trị mà tổ chức phát hành ấn định cho chứng khoán và được ghi trên chứng khoán đó. Mệnh giá được hiểu cơ bản là giá in trên mặt cổ phiếu, trái phiếu hoặc các công cụ tài chính khác. Tại Việt Nam, các cổ phiếu được niêm yết trên thị trường chứng khoán thường có mệnh giá cổ phiếu là 10 nghìn đồng.

– Giá phát hành: là giá bán cổ phiếu tại thời điểm công ty phát hành cổ phiếu mới ra thị trường. Đây là mức giá nhà đầu tư chấp nhận mua cổ phiếu để trở thành chủ sở hữu của công ty trừ đi chi phí phát hành cổ phiếu (gồm các chi phí như chi phí in ấn, quảng cáo, chi phí bảo lãnh phát hành, chi phí hoa hồng, môi giới…)

– Số lượng cổ phiếu phát hành: Là số lượng cổ phiếu thực tế được phát hành trên thị trường

Nếu giá phát hành lớn hơn mệnh giá, chênh lệch sẽ được ghi có vào tài khoản thặng dư vốn cổ phần, ngược lại, nếu giá phát hành nhỏ hơn mệnh giá, chênh lệch sẽ được ghi nợ vào tài khoản.

TH3: Công ty phát hành cổ phiếu để đầu tư vào doanh nghiệp khác (kể cả trường hợp hợp nhất kinh doanh dưới hình thức phát hành cổ phiếu)

| Thặng dư vốn cổ phần | = | (Giá phát hành cổ phiếu | – | Mệnh giá cổ phiếu) | x | Số lượng cổ phiếu phát hành |

Trong đó:

– Giá phát hành cổ phiếu là giá mua cổ phiếu do công ty đầu tư và công ty nhận đầu tư thỏa thuận sau khi trừ đi các chi phí phát hành.

– Mệnh giá cổ phiếu là giá trị danh nghĩa mà tổ chức phát hành ấn định cho cổ phiếu của công ty. Mệnh giá cổ phiếu phát hành cho đầu tư vào doanh nghiệp khác tương tự với mệnh giá cổ phiếu phổ thông trong các giao dịch phát hành cổ phiếu thông thường của công ty.

– Số lượng cổ phiếu phát hành là số lượng cổ phiếu công ty đầu tư và công ty nhận đầu tư thỏa thuận để thực hiện giao dịch đầu tư.

Nếu giá phát hành lớn hơn mệnh giá, chênh lệch sẽ được ghi có vào tài khoản thặng dư vốn cổ phần, ngược lại, nếu giá phát hành nhỏ hơn mệnh giá, chênh lệch sẽ được ghi nợ vào tài khoản.

Một số trường hợp khác như phát hành cổ phiếu từ quỹ khen thưởng phúc lợi, quỹ đầu tư phát triển hay nguồn lợi nhuận sau thuế chưa phân phối để tăng vốn đầu tư của chủ sở hữu, thặng dư vốn cổ phần cũng được xác định tương tự bằng chênh lệch giữa giá phát hành cổ phiếu và mệnh giá cổ phiếu nhân với số lượng cổ phiếu phát hành.

TH4: Tái phát hành cổ phiếu quỹ và hủy bỏ cổ phiếu quỹ

Cổ phiếu quỹ là cổ phiếu do công ty đã phát hành và được mua lại bởi chính công ty đó, tùy luật pháp từng nước, nó có thể không bị hủy bỏ và sẽ được tái phát hành trở lại trong khoảng thời gian theo quy định của pháp luật về chứng khoán.

- Thặng dư vốn cổ phần sẽ phát sinh khi tái phát hành cổ phiếu quỹ và được tính như sau:

|

Thặng dư vốn cổ phần |

= | Giá tái phát hành cổ phiếu quỹ | – | Giá ghi sổ của cổ phiếu quỹ | x |

Số lượng cổ phiếu quỹ tái phát hành |

Trong đó:

– Giá tái phát hành cổ phiếu quỹ là giá mà nhà đầu tư bỏ ra để mua lại cổ phiếu quỹ của công ty sau khi trừ đi chi phí phát hành cổ phiếu quỹ

– Giá ghi sổ của cổ phiếu quỹ là giá thực tế mà trước đây cổ phiếu được công ty mua lại. Trong trường hợp cổ phiếu quỹ được mua nhiều lần, với nhiều mức giá khác nhau, thông thường các công ty xác định giá trị ghi sổ bằng cách lấy tổng giá trị cổ phiếu quỹ đang ghi nhận chia cho tổng số lượng cổ phiếu quỹ hay chính là giá trung bình của cổ phiếu quỹ.

- Trong trường hợp hủy bỏ cổ phiếu quỹ cũng sẽ phát sinh thặng dư vốn cổ phần như sau:

|

Thặng dư vốn cổ phần |

= | Giá ghi sổ cổ phiếu quỹ | – | Mệnh giá cổ phiếu quỹ | x |

Số lượng cổ phiếu quỹ hủy bỏ |

Ví dụ: Công ty Cổ phần ABC có 1.000.000 cổ phiếu đang lưu hành với mệnh giá 10.000 VND, giá phát hành cổ phiếu tại thời điểm phát hành là 15.000 VND/1 cổ phiếu.

Ngày 1/1/N, công ty mua lại 100.000 cổ phiếu với giá 18.000 VND/1 cổ phiếu và ghi nhận là Cổ phiếu quỹ trên Báo cáo tài chính.

Ngày 1/1/N+1, công ty tái phát hành 80.000 cổ phiếu quỹ với giá 22.000 VND/Cổ phiếu

Ngày 30/9/N+1, công ty ra quyết định hủy bỏ 20.000 cổ phiếu quỹ đã mua.

Theo đó, thặng dư vốn cổ phần được xác định trong từng trường hợp như sau:

– Ngày 1/1/N+1 tái phát hành 80.000 cổ phiếu quỹ:

Thặng dư vốn cổ phần = (Giá phát hành – Giá ghi sổ) x số lượng cổ phiếu quỹ tái phát hành

= (22.000 – 18.000) x 80.000 = 320.000.000 VND

– Ngày 30/9/M+1 hủy cổ phiếu quỹ

Thặng dư vốn cổ phần = (Giá ghi sổ – Mệnh giá) x số lượng cổ phiếu quỹ huỷ bỏ

= (18.000 – 10.000) X 20.000 = 160.000.00 VND

>> Có thể bạn quan tâm: Các hình thức tăng vốn điều lệ công ty cổ phần và thủ tục chi tiết

TH5: Ghi nhận quyền chọn trái phiếu chuyển đổi

Trái phiếu chuyển đổi là loại trái phiếu có thể chuyển đổi thành cổ phiếu phổ thông của cùng một tổ chức phát hành theo các điều kiện đã được xác định trong phương án phát hành. Tại thời điểm phát hành trái phiếu có quyền chuyển đổi thành cổ phiếu, cần xác định giá trị phần nợ gốc và quyền chọn cổ phiếu của trái phiếu chuyển đổi bằng cách chiết khấu giá trị danh nghĩa của khoản thanh toán trong tương lai về giá trị hiện tại.

Khi đáo hạn trái phiếu, trường hợp người nắm giữ trái phiếu thực hiện quyền chọn chuyển đổi trái phiếu thành cổ phiếu, phần nợ gốc trái phiếu sẽ được chuyển đổi thành vốn chủ sở hữu, khi đó sẽ phát sinh thặng dư vốn cổ phần như sau:

|

Thặng dư vốn cổ phần |

= | Giá trị nợ gốc trái phiếu chuyển đổi | – |

Giá trị cổ phiếu phát hành thêm tính theo mệnh giá |

Trong đó:

– Giá trị nợ gốc trái phiếu chuyển đổi được tính bằng giá trị của khoản thành toán trong tương lại sau khi chiết khấu về giá trị hiện tại

– Giá trị cổ phiếu phát hành thêm theo mệnh giá = Số lượng cổ phiếu phát hành thêm x Mệnh giá cổ phiếu.

Ví dụ: 2.000 trái phiếu chuyển đổi có quyền chuyển đổi về cổ phiếu theo tỷ lệ 1:2, nghĩa là 2.000 trái phiếu sẽ chuyển đổi về 2.000 x 2 = 4.000 cổ phiếu. Mệnh giá cổ phiếu là 10.000 VND/cổ phiếu. Vậy giá trị cổ phiếu phát hành thêm là 4.000 x 10.000 = 40.000.000 VND.

Khi đáo hạn trái phiếu, kể cả trong trường hợp trái chủ không thực hiện quyền chọn, giá trị quyền chọn cổ phiếu của trái phiếu chuyển đổi cũng sẽ được kết chuyển sang thặng dư vốn cổ phần.

Như vậy, trong trường hợp trái chủ lựa chọn thực hiện quyền chọn, tổng thặng dư vốn cổ phần sẽ bằng giá trị quyền chọn cổ phiếu của trái phiếu chuyển đổi cộng với phần chênh lệch giữa giá trị nợ gốc với giá trị cổ phiếu phát hành thêm theo mệnh giá.

Ví dụ: Ngày 1/1/N, Công ty cổ phần ABC phát hành 1 triệu trái phiếu chuyển đổi mệnh giá 10.000 đồng kỳ hạn 3 năm, lãi suất danh nghĩa 10%/năm, trả lãi mỗi năm 1 lần vào thời điểm cuối năm. Lãi suất của trái phiếu tương tự không được chuyển đổi là 15%/năm. Tại thời điểm đáo hạn, mỗi trái phiếu được chuyển đổi thành 1.5 cổ phiếu. Biết giá trị nợ gốc tính theo phương pháp chiết khấu về giá trị hiện tại là 8.858.385.000 VND, tổng tiền thu về là 10.000.000.000 VND. Tính thặng dư vốn cổ phần nếu trái chủ thực hiện quyền chuyển đổi trái phiếu về cổ phiếu.

Theo đó:

– Giá trị quyền chọn cổ phiếu của trái phiếu:

10.000.000.000 – 8.858.385.000 = 1.141.615.000 VND

– Nếu trái chủ thực hiện quyền chọn chuyển đổi trái phiếu về cổ phiếu, mỗi 1 trái phiếu tương ứng với 2 cổ phiếu, vậy mệnh giá cổ phiếu phát hành thêm là:

1.000.000 X 1,5 X 10.000 = 15.000.000.000 VND

=> Thặng dư vốn cổ phần từ kết chuyển trái phiếu thành cổ phiếu là:

8.858.385.000 – 15.000.000.000 = – 6.141.615.000 VND

=> Tổng thặng dư vốn cổ phần là:

1.141.615.000 + (- 6.141.615.000) = – 5.000.000.000 VND

Kết luận

Hiểu rõ các quy định và thông tin liên quan đến thặng dư vốn cổ phần sẽ hỗ trợ doanh nghiệp phát triển ổn định và tối ưu hóa lợi nhuận. Hy vọng từ bài viết trên, MISA AMIS đã cung cấp những kiến thức cần thiết về TDVCP để hỗ trợ bạn trong việc quản lý và sử dụng nguồn vốn hiệu quả.

Hiện nay để hỗ trợ các chủ doanh nghiệp nắm bắt kịp thời và nhanh chóng các chỉ số tài chính, việc sử dụng các phần mềm kế toán thế hệ mới như phần mềm kế toán online MISA AMIS được xem là giải pháp tối ưu. Phần mềm kế toán online MISA AMIS cung cấp nhanh số liệu tổng quan giúp chủ doanh nghiệp nắm bắt các chỉ tiêu tài chính quan trọng như:

- Số dư tiền: Chủ doanh nghiệp nắm rõ tình hình số dư tiền hiện tại của doanh nghiệp như thế nào để thực hiện các quyết định chi tiêu hợp lý phù hợp với ngân sách thực có.

- Doanh thu, chi phí: Hỗ trợ doanh nghiệp nắm rõ tình hình doanh thu theo từng mặt hàng, khách hàng, nhóm đối tượng khách hàng để điều chỉnh chính sách giá, chăm sóc khách hàng kịp thời nhằm nâng cao hiệu quả kinh doanh

- Công nợ: Cho phép doanh nghiệp theo dõi, báo cáo chi tiết công nợ, hạn nợ theo từng khách hàng, hóa đơn, nhân viên để đốc thúc thu hồi công nợ kịp thời

- Tồn kho: Cho phép theo dõi chi tiết và tổng thể xuất nhập tồn trên một kho hoặc nhiều kho, đồng thời cung cấp tính năng tồn kho tối thiểu giúp cảnh báo doanh nghiệp nhập hàng khi số lượng đến mức tối thiểu.

Tham khảo ngay phần mềm kế toán online MISA AMIS để quản lý tài chính – kế toán hiệu quả hơn.

| >> DÙNG THỬ MIỄN PHÍ – PHẦN MỀM KẾ TOÁN ONLINE MISA AMIS |

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/